GeldBlog - Fed breekt eurozone op

De Federal Reserve heeft besloten dat het welletjes is. Nou ja, een beetje dan. Maar dit kleine beetje kan genoeg zijn om de eurozone in een crisis te storten.

De Fed bleef lang volhouden dat de toenemende inflatie transitory was, oftewel tijdelijk van aard. Vele experts waarschuwden dat dat maar ten dele het geval is. Toch bleef de Fed volharden, want de prijsstijgingen waren met name veroorzaakt door aanvoerproblemen die weer veroorzaakt waren door coronamaatregelen, zoals lockdowns. Omat deze exogene shocks niks met monetair beleid te maken hebben, hoeft het monetair beleid ook niet gewijzigd worden, was de logica. Zodra de aanvoerlijnen weer op orde zijn, zal de inflatie terugkeren naar een normaal niveau.

Maar zoals El-Erian (obligatiekoning) al eens opmerkte, het gevoerde monetaire beleid moest überhaupt al worden teruggedraaid. Waarom ruim monetair beleid (simpel gezegd: veel geld printen) voeren als dit het probleem van haperende aanvoerlijnen niet oplost? Verder had de Fed ook de kop in het zand gestoken, want indirect helpt het de overheid om de tekorten te financieren, waardoor de overheid alles en iedereen stimmies kon geven. Dit waren dus directe cash-stortingen op de bankrekeningen van personen. Zo bezien, is dit dus een indirecte versie van het befaamde helikoptergeld (een helikopter dropt geld boven de bevolking).

Maar die stimmies zorgden er wel voor dat de normale reactie van mensen in tijden van crisis, sparen, teniet werd gedaan. Ineens kwam er een consumptie-explosie, die tezamen met de problemen in de aanvoerlijnen dus tot inflatie heeft geleid. Het inflatieprobleem kwam dus van zowel de aanbod- als van de vraagzijde.

De inflatiecijfers beleven dus ook maar verrassen; elke keer vielen deze hoger uit dan verwacht. De laatste print liet 6,8% zien, het hoogste niveau sinds 1982 (het jaar dat Thatcher dreigde mijn woonwijk te bombarderen in Argentinië, maar dat is een verhaal voor een andere keer).

Powell, aka Jerommeke, moest dus wel gaan ingrijpen, want inflatie kan op een gegeven moment een eigen leven gaan leiden. Ook al zouden de aanvoerproblemen worden opgelost, kunnen er andere dynamieken plaatsvinden die de prijzen verder doen stijgen. Zo moeten veel bedrijven nog de kostenstijgingen doorberekenen (vaste contracten, psychologische prijsniveaus, hedges die doorgerold moeten worden op hogere prijsniveaus etc. zorgen voor een vertraging).

Ook beginnen de werknemers zich te roeren, want met een dergelijk hoge en plots stijgende inflatie verliest de inflatieverwachting haar verankering. Consumenten en bedrijven kunnen best een tijdelijke periode van prijsstijgingen hebben, zonder zelf in beweging te komen (door hogere salarissen of hogere verkoopprijzen). Maar wanneer inflatie langer duurt en/of plots stijgt met grote sprongen, zoals nu het geval is, faalt de verankering. Prijzen stijgen, waardoor salarissen stijgen, waardoor prijzen weer stijgen, en zo verder. Dit is een zelfperpetuerend systeem bekend onder de naam "loon-prijs-spiraal".

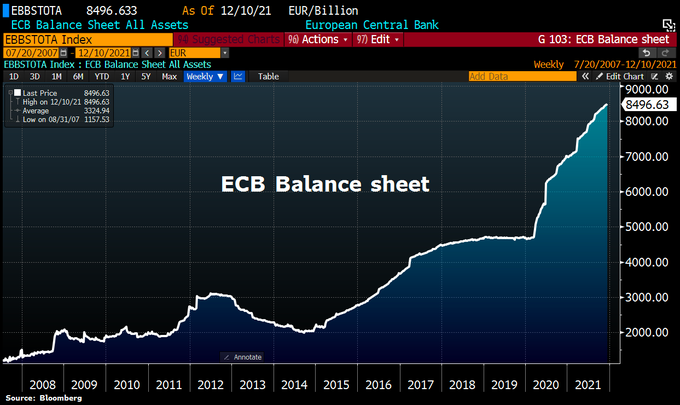

Nu de aanvoerproblemen langer voortduren dan verwacht, is die verankering aan het falen waardoor de Fed wel moest ingrijpen. Dat doet ze door de opkopen sneller af te bouwen (Fed balans wordt dus niet eens verkleind, maar er komt minder bij) en door aan te kondigen dat de rente meerdere malen verhoogd zal worden.

De ECB was ook een groot aanhanger van het transitory verhaal en is dat nog steeds. Daar heeft Lagarde overigens wel een punt, want er was in wat er in Amerika plaatsvond, gebeurde hier in de eurozone minder. Amerikaanse consumentenbestedingen, uitgaven aan duurzame goederen en lonen lieten allemaal niveaus zien ver boven de pre-coronaperiode. In de eurozone was daar geen sprake van. Ook had de importinflatie in de eurozone meer impact dan in de VS. Ofwel, de inflatie in de eurozone was nog meer exogeen dan in de VS, aldus de ECB. Maar ook hier kan het argument gemaakt worden dat het effect van het ECB-beleid op de vraagzijde grotendeels werd genegeerd.

Daarnaast zit de eurozone ook in een energiecrisis. Enerzijds doordat de zomer niet ideaal was voor wind- en zonneparken (en hydro), waardoor er meer gas gebruikt moest worden. Hierdoor ging de eurozone (althans gedeelte daarvan) de winter in met uiterst lage gasvoorraden. De problemen worden verergerd doordat Nordstream 2 nog niet online is (vanwege geopolitieke redenen), de problemen in Oekraïne, en door het feit dat Duitsland dit jaar nog 4 gigawatt aan stroomcapaciteit dichtgooit om milieuredenen. Duitsland gaat ook 4 gigawatt aan capaciteit permanent uitschakelen in 2022 en de Franse kernreactoren hebben al zo lang geen onderhoud gehad dat ze nu in de problemen geraken en offline gehaald moeten worden.

Nu is de energiecrisis veelal een aanbodschok, maar wel eentje die de EU bijna geheel aan zichzelf te danken heeft (o.a. groene omwenteling). Daarnaast is het plots opengooien van de economie en het financieel ondersteunen van bedrijven in nood, wel degelijk inflatoir via de vraagzijde. Wellicht dat het mogelijke besluit tot volledige lockdown daar mee te maken heeft (ten tijde van dit schrijven was dit nog niet bekend).

Hoe dan ook, Lagarde zat in een spagaat, want waar de Fed en andere centrale banken, zoals bijvoorbeeld de BOE, nu eindelijk ingrijpen, durft de ECB niet verder te gaan dan haar corona-opkoopprogramma af te bouwen en een deel van de afbouw te compenseren door een bestaand opkoopprogramma meer te laten opkopen. Netto betekent dit dat de ECB in 2022 ook gaat taperen (minder staatsobligaties opkopen; dus ECB balans zal nog steeds groeien). Maar de ECB is hier minder agressief in en laat duidelijk blijken dat ze niet geheel gecommitteerd is aan deze koers, want als omstandigheden daarom vragen zal zij terugkeren naar het opkopen van staatsobligaties. Maar het ECB-rentebeleid is waar de ECB echt afwijkt van de andere centrale banken, want Lagarde zegt geen renteverhogingen te verwachten de komende tijd (jaren).

De reden hiervoor is dat het ECB opkoop- en rentebeleid met name geënt was op de zwakkere eurolanden. Deze landen hebben hoge schuldquota, grote begrotingstekorten en slechtlopende economieën. Zonder het ECB opkoopprogramma zouden de rentes van deze landen flink oplopen. Dit zou de snel tot een liquiditeits- en solvabiliteitscrisis kunnen leiden. Dit zou dus een herhaling (of als u het mij vraagt: een voortzetting) van de eurocrisis zijn.

De ECB is dus zwaar gelimiteerd in haar bewegingsruimte door de zwakke eurolanden die niet zonder de ECB kunnen overleven. Maar de Fed gaat wel ingrijpen. Als de ECB verder niks zou besluiten te doen, dan kan de koers van de euro onder druk komen te staan. Iets wat de importinflatie geen goed zal doen en wat de ECB zal forceren om de rente wel te verhogen. Maar dan kan iedereen duidelijk zien hoe zwak een groot gedeelte van de eurozone is. Lagarde zit dus in een onmogelijke situatie. Het zijn dus niet alleen inflatie, de zwakke eurolanden en de financiële markt die de druk op de ECB opvoeren, maar ook de Fed. Als Powell zijn koers voortzet, wordt Lagarde als het ware gevierendeeld. Als de Fed doorgaat met de gekozen koers, dan kan de eurozone zwaar onder vuur komen te liggen en moet de euro zelfs vrezen voor haar leven.

Reaguursels

Dit wil je ook lezen

YES. Inflatie weer in de lift, stijgt naar 3,3%

Terug van nooit weggeweest

Inflatie 4.1%. Boodschappen weer duurder

supermarkten = tuigh van de richel

A-merk Arjen Lubach SLOOPT A-merken op A-merk RTL4 over dure A-merk boodschappen

Maar gaan adverteerders nu Peter van der Vorst bellen?

Amerikaanse dollar en beurzen kelderen opnieuw, Europa onzeker, goud naar nieuwe recordhoogte

Goedemorgen hoe is het met uw wereldeconomie

Inflatie eindelijk voorbij (haha 1 april)

Inflatie is er gewoon nog

TK LIVE - Het Potje HAK Appelmoes Debat

We moeten praten over... De Boodschappende Middenklasse

HALLO JUMBO. Inflatie stijgt naar 3,8%

Wij eisen NU een video van een NPO-verslaggever